XMTradingの税金は高い!?実際はどう?

XMTrading(海外FX)は何となく税金が高いというイメージがありますが、必ずしも海外FXの税率>国内FXの税率とはなりません。

むしろ、投資金額が少ない最初のうちは、国内FXよりもXMTradingの方が税金は安くなるケースが多いと言えるのです。

なので、税金面を気にしてこれまでXMTradingを利用してこなかった方は、今回の記事をぜひ参考にしてみてくださいね。

それではまず、FXに関係する税金区分について簡単に解説させていただきます。

FXの税金区分と申告が必要な金額について

FXで得た利益は、国内FXや海外FXに関係なく雑所得扱いとなります。

また、FXで利益が出たら必ず申告しなければいけないというわけではなく、職業や収入状況によって申告しなければならないケースが異なります。

申告しなければならない金額は、

- 企業から給与所得を得ているサラリーマン

- 収入が無い専業主婦、学生または無職

- 収入が2,000万円以上もしくは個人事業主

によってそれぞれ異なります。

企業から給与所得を得ているサラリーマンの場合、FXによって得た利益が年間で20万円以上となった場合に申告する必要があります

アルバイトをしていない学生や専業主婦、無職といった収入が無い人の場合は、38万円以上で申告が必要となります。

年収が2,000万以上であったり、個人事業主あったりする場合、利益の大小に関係なく必ず全額を申告する必要があります。

これは国内FXと海外FXどちらも同じです。

国内FXとXMにおける税金の種類の違い

それでは次に、国内FXとXMTrading(海外FX)による税金面での違いを解説します。

2021年1月現在の税法では、国内FXで得た利益には分離課税、海外FXによる利益には総合課税が適応されることになっています。

分離課税と総合課税の違いについてですが、分離課税がFXで得た利益の金額に関係なく一定の税率が課されるのに対して、総合課税はFXで得た利益が大きくなるほど課される税率も高くなってきます。

これが、XMTrading(海外FX)は税金が高いから手を出さない方がいいと勘違いされる大きな原因になっていると思われます。

国内FXに関係する分離課税の税率について

それではまず、国内FXに適応される分離課税についてご説明します。

分離課税の場合、FXで得た利益に対して20.315%の税率が課せられることになります。

- 所得税15%

- 住民税5%

- 復興特別所得税0.315%(2037年まで)

例えば、国内FXによって得た利益が100万円の場合は、20万3,150円の税金の支払い義務が発生するということになります。

XMTrading に関係する総合課税について

次に、XMTrading(海外FX)を使って取引した場合の税金について解説します。

XMTradingの場合は累進課税が適応されるので、国内FXと異なり利益の金額によって税率が変わります。

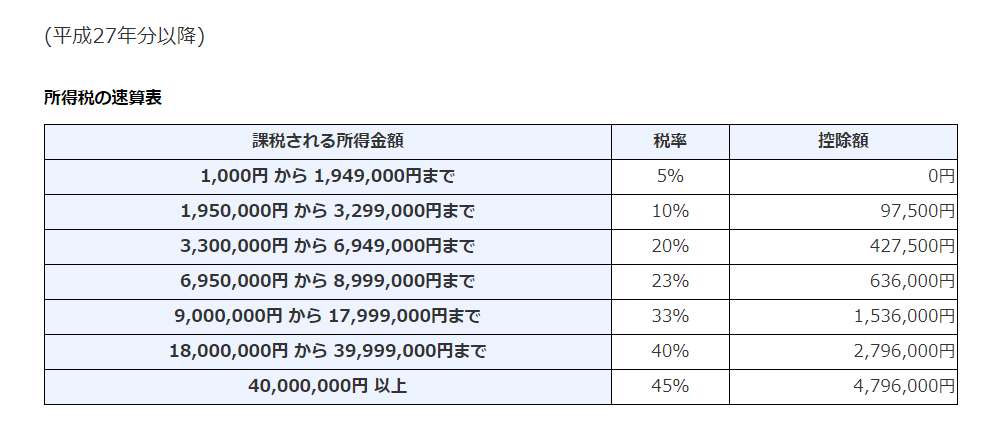

国税庁HPより引用

※上記の税率に住民税が10%加わります。

XMTradingで得た利益が195万円未満の場合の税率は15%、195万円超えの330万円未満の利益に関しての税率は20%(住民税含む)といった形で、利益が大きくなるほど税率も高くなってきます。(千円未満は切り捨てます。)

また、税率の計算も分離課税に比べるとややこしいです。

損失繰り越し控除が認められない

国内FXとXM(海外FX)の税金面での違いで、税率の他に注意しなければならないのが、繰り越し控除の有無についてです。

国内FXの場合は、FXによる損失を確定申告することで損失の繰り越し控除(最大3年間)を行うことができます。

⇒50万円が課税対象に

これに対し、XM(海外FX)の場合では繰り越し控除を行うことができないので1年ごとに計算します。

1年目に100万円の損失、2年目に150万円の利益が出た場合

⇒150万円が課税対象に

以上の点が、国内FXとXMTradingの税金面での大きな違いとなります。

国内FXとXMの損益は合算できるのか?

合算できません

先ほども述べたように、国内FXとXM(海外FX)は税の区分が異なるため、国内FXとXMTradingの損益を相殺(合算)することはできません。

なので、国内FXで得た利益とXMで得た利益は、それぞれ別に計算する必要が生じます。

- XMは損失の繰り越し控除ができない

- 国内FXとXMは税区分が違うので損益を相殺(合算)できない

国内FXよりXMの方が税金は安くなる場合もある

前述したようにXMTradingは総合課税となるため、利益の大きさによって税率の高さも変わってきます。

そのため、ある一定の金額までは国内FXの税率(20.315%)よりも低い税率で済むというメリットがあるのです!

詳しい計算方法については複雑になるためここでは紹介しませんが、年間利益が330万円未満の場合には国内FXよりXMTradingの方がお得になります。

前述したとおり、195万円未満の利益だと総合課税のXMTradingに課せられる税金は15%、195万円から330万円未満までなら税率は国内FXと同じ20%が課せられます。(いずれも住民税を含む。)

しかし、これに加えて、総合課税は課税される所得額に応じて一定の控除を受けることができ、もしも年間にFXの利益とその他の所得の合計が330万円未満であった場合は97,500円を差し引くことができるので、結果的にXMTradingの方が国内FXより税金面で有利になります。

FX投資を始めたばかりでは、年間で数百万円という利益はなかなか得にくいのが実情です。

そのため、XMTradingで取引する方が結果的に国内FXで取引するよりも税金がお得になった、というケースが多いのです。

また、XMTradingで得られる入金ボーナスやXMPは課税対象外となるため、ボーナスを有効活用することで、税金面でもよりお得にトレードが行えます!

- 年間利益が330万円以下の場合は国内FXより税金面でお得になる

- XMボーナス(XMPなど)は課税対象外

XMのボーナスは桁違い!3種類のボーナスの特徴や魅力をまとめてみた

XMのボーナスは桁違い!3種類のボーナスの特徴や魅力をまとめてみたまとめ

一般的に、XMTradingを使うと税金が高くなるから国内FXを使う方が良いという話がよくありますが、実際には一概にそうとは言い切れないということがわかりました。

XMTradingの方が国内FXより税金が高くなるのは年間の合計所得が330万円以上になった場合です。

つまり、この330万円という金額が、国内FXで取引するべきかXMTradingで取引するべきかのボーダーラインとなります。

FX取引を始めたばかりの方にとって、XMTradingは税金面だけでなく他にも大きなメリットが多くあります。

XMTradingは最大レバレッジが888倍のため、500円(最低入金額)という少額資金からでもFX投資が開始できます。

これによって、本資金を投入するまえにFXを練習することができますし、もし年間で利益が出た場合であっても、多くのケースでは国内FXよりも税率が低いということになります

また、XMTradingなら獲得できる課税対象外のボーナスをうまく活用することで、より有利に取引を行うことができます。

これまで税金面での不安があったことでXMTradingを利用してこなかったという方は、今回の記事を参考にしていただいた上で是非利用してみてはいかがでしょうか。